ARCHIVÉ – Dynamique du marché de l’énergie au Canada : Revue de 2014 – Évaluation du marché de l’énergie

Cette page Web a été archivée dans le Web

L’information dont il est indiqué qu’elle est archivée est fournie à des fins de référence, de recherche ou de tenue de documents. Elle n’est pas assujettie aux normes Web du gouvernement du Canada et elle n’a pas été modifiée ou mise à jour depuis son archivage. Pour obtenir cette information dans un autre format, veuillez communiquer avec nous.

Février 2015

ISSN 2292-8316

Droit d’auteur et droit de reproduction

Table des matières

Photo de la vapeur s’échappant de l’installation de chauffage centralisé d’ENMAX au centre-ville de Calgary par une journée froide de janvier

Photo de la vapeur s’échappant de l’installation de chauffage centralisé d’ENMAX au centre-ville de Calgary par une journée froide de janvier

- Dynamique du marché de l’énergie au Canada - Aperçu

- Pétrole brut - Aperçu international

- Pétrole brut - Ouest canadien

- Pétrole brut - Ontario et Est du Canada

- Liquides de gaz naturel

- Gaz naturel - Ouest canadien

- Gaz naturel - Ontario et Québec

- Gaz naturel liquéfié - Rôle du Canada dans le marché mondial de GNL

- Gaz naturel liquéfié à petite échelle - Nouvelle tendance de la demande

- Électricité - Hydroélectricité et énergie éolienne

- Électricité - Production thermique

- Énergie au Canada Atlantique - Marchés du gaz naturel et de l’électricité

- Énergie dans le Nord

- Annexe A.1: Liste des abréviations

- Annexe A.2: Sources de données

- Annexe A.3: À propos du présent rapport

- Note de fin de document

Dynamique du marché de l’énergie au Canada - Aperçu

Au Canada, le secteur énergétique est continuellement façonné par de nouvelles sources d’approvisionnement, l’évolution de la demande et l’aménagement d’une infrastructure intégrée. L’Office national de l’énergie croit que des marchés concurrentiels qui fonctionnent bien sont à l’origine d’un bon équilibre entre l’offre et la demande et mènent à la mise en place de réseaux énergétiques novateurs et robustes.

Pour bien jouer son rôle d’organisme de réglementation, l’Office assure une surveillance active des marchés énergétiques, et fournit aux Canadiens une information neutre et factuelle sur le secteur. Ces données augmentent la transparence des marchés énergétiques du pays et aident la population à mieux comprendre les questions énergétiques. Le présent rapport, Dynamique du marché de l’énergie au Canada : Revue de 2014, traite de l’évolution importante des marchés énergétiques canadiens en 2014, tout en offrant de l’information et des statistiques utiles[1].

La production de pétrole brut du Canada a été solide devant la capacité pipelinière restreinte, l’offre américaine accrue et l’effondrement des prix mondiaux du pétrole. L’accès accru aux marchés côtiers, par voie ferrée et grâce aux nouveaux pipelines aux États-Unis, a entraîné un rétrécissement des écarts de prix en 2014 et des revenus plus élevés pour les producteurs canadiens de pétrole. Parmi les autres facteurs qui ont favorisé les gains des producteurs, mentionnons la dépréciation du dollar canadien et le coût plus bas des diluants. Les exportations de pétrole par pipeline ont atteint de nouveaux sommets, soutenues en partie par la capacité supplémentaire ayant permis d’acheminer davantage d’exportations sur le réseau principal d’Enbridge. Les exportations de pétrole brut par voie ferrée ont continué à grimper, atteignant plus de 180 kb/j à la fin de l’année. Les raffineries dans l’Est du Canada ont reçu de plus grandes quantités de brut par voie ferrée en provenance de l’Ouest canadien et des États-Unis. Les expéditions ferroviaires vers la côte est du Canada et des État-Unis ont délogé les importations venant d’autres pays, tandis qu’une partie du pétrole produit à partir de la zone extracôtière du Canada atlantique a été réacheminée vers l’Europe ou l’Amérique du Sud.

La forte croissance de la production dans l’Est des États-Unis, attribuable aux schistes de Marcellus et d’Utica, continue de modifier les flux de gaz en Amérique du Nord, et de façon notable en Ontario et au Québec. Dans l’ouest, la formation de Montney, qui contient à peu près 140 fois les besoins annuels en gaz naturel au Canada, a continué de produire plus de gaz. Il y a eu également de nombreux essais de production réussis dans la nouvelle formation schisteuse de Duvernay en 2014. L’Office a continué de recevoir des demandes de licence d’exportation de gaz naturel sous forme liquéfiée, principalement vers les marchés de l’Asie et de l’Europe. En outre, les sociétés ont trouvé de nouvelles façons d’utiliser le gaz naturel liquéfié, notamment pour remplacer le diesel comme carburant de transport et pour produire de l’électricité.

La mise en valeur du gaz de schiste a également fait augmenter la disponibilité des liquides de gaz naturel, la production de propane aux États-Unis atteignant de nouveaux records. Cela a fait grimper les stocks de propane au Canada et aux États-Unis vers des sommets après la hausse des prix et les problèmes de livraison durant le tourbillon circumpolaire de l’hiver dernier. L’Office a également reçu en 2014 une première demande de licence d’exportation de propane vers le marché Asie-Pacifique passant par les États-Unis.

La fermeture de la centrale électrique de Thunder Bay (photo à gauche) en avril 2014 a mis le point final à la suppression graduelle de la conversion du charbon en Ontario. La centrale sera convertie à la combustion de biomasse à partir de 2015. Une autre étape importante a été franchie lorsque SaskPower a achevé le projet de capture de carbone à la centrale de conversion du charbon du barrage Boundary. D’un bout à l’autre du pays, des projets hydroélectriques et éoliens ont été mis de l’avant; la construction du projet Muskrat Falls a commencé au Labrador et le projet Site C a été approuvé en Colombie-Britannique.

Pétrole brut - Aperçu international

Baisse des prix due à une forte production aux États-Unis et au maintien des objectifs de production par l’OPEP

En juin, West Texas Intermediate (WTI) et Brent négociaient à 105,23 $ US et 111,65 $ US le baril respectivement. Pendant les mois qui ont suivi, les prix mondiaux du pétrole ont chuté aux plus bas niveaux depuis la récession de 2009. Cette fois, cependant, la chute n’a pas été le résultat d’un ralentissement économique mondial. C’est l’augmentation rapide de l’approvisionnement en pétrole qui a entraîné une surproduction. À la fin de novembre, malgré les prévisions de réduction de la production par l’Organisation des pays exportateurs de pétrole pour soutenir les prix du pétrole qui diminuaient depuis cinq mois consécutifs, celle-ci a annoncé le maintien de son objectif de production de pétrole brut à 30 Mb/j. Cette décision a indiqué la perte d’un mécanisme clé de soutien des prix. WTI est resté à 73,70 $ US le baril le 26 novembre, le jour précédant la réunion de l’OPEP, puis il a perdu plus de 30 % glissant sous la barre de 50 $ US le baril en janvier 2015. Le volume d’échanges du WTI sur NYMEX connaît habituellement un creux en décembre, mais en 2014 il a augmenté de 15 % – la première augmentation de novembre à décembre depuis 2009.

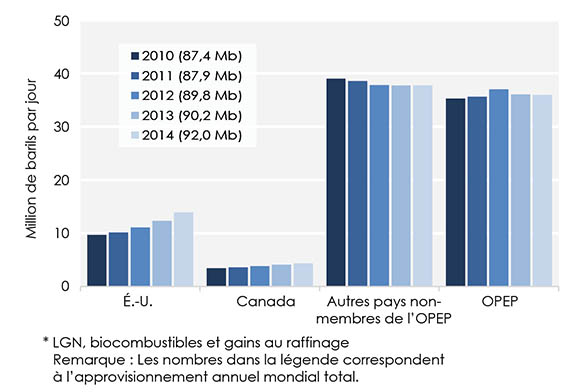

Aux États-Unis, l’Energy Information Agency (EIA) a estimé que les approvisionnements en pétrole américains et canadiens combinés ont augmenté de 9 %, 10 % et 11 % en 2012, 2013 et 2014, respectivement. Comme le montre la figure 1, cette croissance continue a excédé la diminution des approvisionnements d’autres pays non-membres de l’OPEP et la croissance de la demande mondiale de pétrole. La part du marché mondial disponible pour les producteurs de l’OPEP a donc diminué. En 2013, les approvisionnements de l’OPEP ont baissé de plus de 1 Mb/j, principalement en raison des interruptions de service reliées à la situation géopolitique en Libye, au Nigeria, en Iran et en Iraq. Les approvisionnements des pays de l’OPEP ont été relativement stables en 2014.

Figure 1 : Approvisionnement mondial en pétrole et en liquides[*]

Version texte du graphique

Source : EIA

Description : Ce graphique illustre l’approvisionnement mondial en pétrole et en liquides aux États-Unis, au Canada et dans les autres pays non membres et membres de l’OPEP de 2010 à 2014. Entre 2010 et 2014, la production mondiale de pétrole brut et de liquides a augmenté de 87,4 millions de barils par jour à 92,0 millions de barils par jour, l’approvisionnement des États-Unis affichant la croissance la plus marquée.

[*] LGN, biocombustibles et gains au raffinage

Remarque : Les nombres dans la légende correspondent à l’approvisionnement annuel mondial total.

En quête de nouveaux marchés à l’étranger pour le pétrole brut canadien

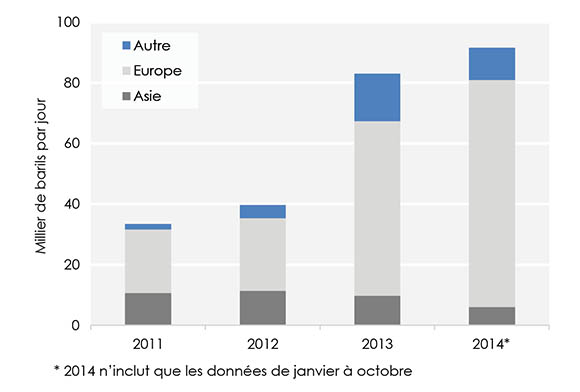

Avant 2013, les exportations de pétrole brut canadien vers des destinations autres que les États-Unis étaient relativement peu élevées; il s’agissait surtout de pétrole léger acheminé depuis la zone extracôtière de Terre-Neuve-et-Labrador vers l’Europe, ou de pétrole brut de l’Alberta expédié vers l’Asie à partir du terminal portuaire de Trans Mountain à Burnaby,en Colombie-Britannique. Toutefois, au cours des deux dernières années, les volumes du Canada atlantique qui auraient normalement été envoyés aux raffineries de l’Est du Canada et des États-Unis ont été transportés ailleurs, remplacés par la croissance de l’offre américaine. Les exportations de pétrole brut canadien vers l’Europe représentent maintenant 3 % des exportations totales, et les exportations vers l’Amérique du Sud ont aussi augmenté considérablement. La figure 2 donne la répartition des exportations de pétrole brut du Canada vers des marchés autres que les États-Unis.

Figure 2 : Exportations de pétrole brut du Canada vers des destinations autres que les É.-U.[*]

Version texte du graphique

Source : Office

Description : Ce graphique illustre les exportations de pétrole brut du Canada vers des destinations autres que les États-Unis. Il montre que les exportations vers des destinations autres que les États-Unis ont crû de 33,4 milliers de barils par jour en 2011 à environ 91,5 milliers de barils par jour en 2014. Les exportations vers l’Europe représentent la grande majorité des exportations de pétrole brut du Canada vers des marchés autres que les États-Unis.

[*] 2014 n’inclut que les données de janvier à octobre

En septembre 2014, Suncor a expédié sa première cargaison de brut lourd par pétrolier sur la côte est canadienne. Le brut lourd de l’Ouest canadien a été transporté par train de l’Alberta jusqu’à un port près de Montréal où il a été transféré sur un pétrolier pour être livré en Italie. Du pétrole brut canadien a été expédié aussi à partir de ports américains vers des marchés en Espagne et en Suisse.

La viabilité à long terme du marché européen pour le pétrole brut du Canada dépendra, entre autres, des escomptes de prix pour le brut canadien, de la sûreté des approvisionnements du pétrole russe dans les raffineries européennes et des politiques influant sur le type de brut qui est raffiné en Europe. En octobre 2014, l’Union européenne a proposé de modifier sa directive sur la qualité des carburants de manière à supprimer le traitement discriminatoire du brut et des produits issus des sables bitumineux. Un vote de ratification de la directive, telle que rédigée, aura lieu au début de 2015.

Pétrole brut - Ouest canadien

Production et exportations de pétrole brut plus élevées dans l’Ouest canadien

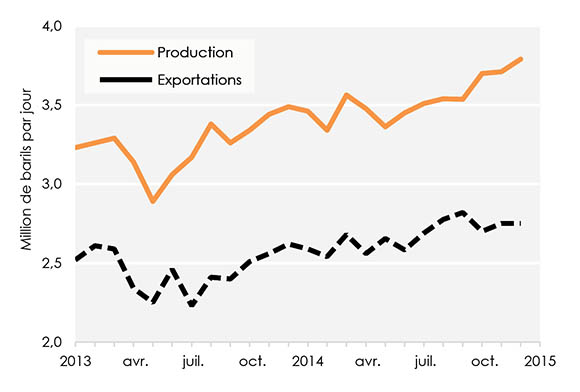

La production de pétrole brut du bassin sédimentaire de l’Ouest canadien (BSOC) a poursuivi sa croissance importante en 2014. La production moyenne a été d’environ 3,55 Mb/j, soit une augmentation de 9,2 % par rapport à l’année précédente, et a atteint 3,79 Mb/j à la fin de l’année. La production de brut léger a crû de 7,0 % grâce aux techniques de forage horizontal et de fracturation hydraulique en plusieurs étapes dans les formations de pétrole de réservoirs étanches en Alberta (Cardium et Montney) et en Saskatchewan (Viking). Cela a permis à la tendance de la production de pétrole brut léger, qui avait été à la baisse pendant des décennies, de poursuivre sa remontée.

Figure 3 : Production et exportations de l’Ouest canadien

Version texte du graphique

Source : Office

Description : Ce graphique illustre la production et les exportations mensuelles de pétrole de l’Ouest canadien. La production a augmenté de 3,23 millions de barils par jour en janvier 2013 à environ 3,79 millions de barils par jour en décembre 2014. Les exportations ont crû de 2,52 millions de barils par jour en janvier 2013 à environ 2,72 millions de barils par jour en décembre 2014.

Dans les sables bitumineux, la croissance des projets in situ a continué à excéder les projets miniers, une tendance qui devrait se poursuivre à mesure que les projets de séparation gravitaire stimulée par injection de vapeur passent aux activités commerciales. La production par séparation gravitaire stimulée par injection de vapeur a atteint en moyenne 728 kb/j, soit 25 % de plus qu’en 2013. La production totale des sables bitumineux a été d’environ 2,30 Mb/j, une augmentation de 10,2 % comparativement à l’année précédente.

Les exportations de pétrole brut de l’Ouest canadien ont atteint en moyenne approximativement 2,66 Mb/j en 2014, soit 8,5 % de plus que l’année précédente. La capacité supplémentaire des réseaux d’Enbridge au Canada et aux États-Unis a permis à une plus grande quantité de brut de l’Ouest canadien d’accéder aux marchés à un coût plus bas. En conséquence, les exportations de brut par train n’ont pas augmenté autant qu’au cours de l’année précédente. Les exportations par pipeline ont atteint en moyenne 2,45 Mb/j à un prix moyen de 91,06 $ le baril, tandis que les exportations totales de pétrole brut par train se sont élevées en moyenne à 169 kb/j à un prix moyen de 88,80 $ le baril. En outre, la poussée de production intérieure aux États-Unis a commencé à supplanter les volumes de brut canadien expédié par train, surtout en Californie. Par contre, les exportations de brut lourd de l’Ouest canadien acheminé par voie ferrée vers la côte est des États-Unis et la côte du golfe du Mexique continuent d’afficher une tendance à la hausse.

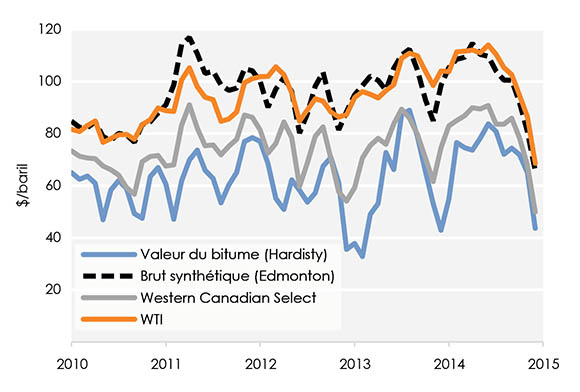

Baisse plus lente des prix du bitume que des prix de référence mondiaux

Les prix du pétrole brut canadien ont augmenté au début de l’année pour atteindre un sommet à l’été grâce aux conditions favorables d’accès aux marchés et à la demande record dans les principaux marchés américains de raffinerie, puis ils ont diminué avec l’effondrement des prix de référence mondiaux du pétrole brut . La forte demande américaine de brut plus lourd et la capacité d’exportation plus grande se sont traduites par des écarts de prix plus faibles entre les variétés de pétrole brut du Canada et des États-Unis. En outre, la dévaluation du dollar canadien a amoindri l’impact global de la chute des prix du pétrole brut sur les producteurs du Canada dont les produits sont vendus en dollars américains, mais dont les coûts sont calculés principalement en dollars canadiens. Les escomptes de prix du pétrole brut lourd, qui ont culminé au début de 2013, ont diminué de façon constante au cours de l’année et devraient se maintenir aux bas niveaux actuels jusqu’à ce que la croissance de la production dépasse la capacité de transport existante.

Les statistiques du gouvernement albertain montrent que la valeur moyenne du bitume à Hardisty, en Alberta, a augmenté d’environ 20 % en 2014 par rapport à 2013, même en tenant compte de la chute de prix survenue dans la seconde moitié de l’année. En plus de bénéficier des écarts de prix et du dollar canadien plus faibles, la valeur du bitume a profité des prix moins élevés des diluants. Le pipeline Cochin, dont l’écoulement a été inversé au milieu de 2014, achemine maintenant des approvisionnements de condensat (type de diluant) des États-Unis jusqu’au marché albertain. Les diluants sont mélangés au pétrole brut lourd et au bitume afin de faciliter le transport de ces produits par pipeline.

Les augmentations globales des prix et de la production ont généré des revenus plus élevés pour le secteur amont du pétrole au Canada. Les revenus de ce secteur ont augmenté de 14 % comparativement à 2013 et ont atteint environ 115 milliards de dollars, soit trois fois et demie le total de revenus du secteur amont du gaz naturel.

Figure 4 : Prix du pétrole brut et du bitume

Version texte du graphique

Sources : PIRA, gouvernement de l’Alberta et calculs de l’Office

Description : Ce graphique montre le prix historique de trois bruts de référence et du bitume de 2010 à 2014. Le prix du pétrole de West Texas Intermediate et du brut synthétique a fluctué autour de 100 $ le baril de 2011 jusqu’au milieu de 2014 lorsque les prix du brut ont entamé une chute de six mois jusqu’à la fin de l’année, où ils ont atteint leur plus bas niveau depuis 2009. À la fin de 2014, les prix du pétrole de WTI et du brut synthétique étaient de 69 $ et 66 $ le baril respectivement. Les prix de référence du brut plus lourd, comme le Western Canadian Select, se sont négociés à environ 75 $ le baril au cours de la période de 2001 jusqu’au milieu de 2014, alors que le bitume se négociait à environ 65 $ le baril. Western Canadian Select et le bitume ont fini l’année 2014 à 50 $ et 44 $ le baril respectivement.

Pétrole brut - Ontario et Est du Canada

Baisse des importations de brut dans l’Est du Canada

Les importations de pétrole brut au Canada ont atteint en moyenne 615 kb/j pendant les 10 premiers mois de 2014, soit 11,2 % de moins que pour la même période en 2013. La tendance à la baisse qui a débuté en 2008 (figure 5) est due en partie à la fermeture de raffineries à Montréal (Shell en 2010), Dartmouth (Impériale en 2013) et plus récemment à Sarnia (NOVA en juin 2014). De plus, les données de Statistique Canada sur la demande des raffineries montrent que le pétrole brut intérieur occupe une plus grande part du marché canadien des raffineries, en particulier dans l’Est du Canada, qui reçoit presque toutes les importations. Les importations en Ontario de pétrole brut en provenance de zones extracôtières ont presque complètement cessé à partir du milieu de 2014.

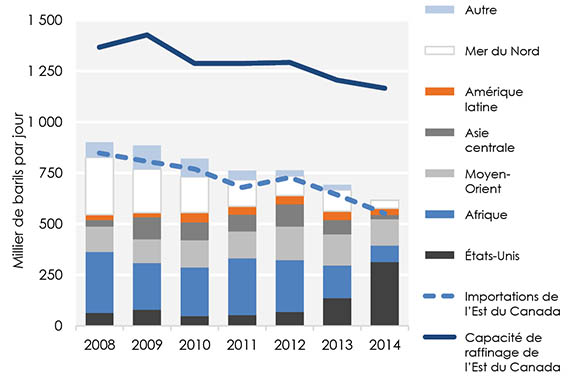

Figure 5 : Importations de pétrole brut canadien par source et part de l’Est du Canada

Version texte du graphique

Source : Statistique Canada

Description : Ce graphique montre les importations de brut du Canada par source, la part d’importations de l’Est du Canada et la capacité de raffinage dans l’Est du Canada. De 2008 à 2014, les importations ont diminué de 900 milliers de barils par jour à 616 milliers de barils par jour. Les importations en provenance de la mer du Nord et de l’Afrique ont diminué considérablement au cours de cette période et, en dépit de la baisse des importations totales, les importations en provenance des États-Unis sont en forte hausse. De 2008 à 2014, les importations en provenance des États-Unis sont passées de 63 milliers de barils par jour à 312 milliers barils par jour. Les importations provenant des États-Unis représentent maintenant plus de la moitié des importations canadiennes.

Par ailleurs, de 2008 à 2014, la capacité de raffinage dans l’Est du Canada a diminué de 1,37 million de barils par jour à 1,17 million de barils par jour.

Contrairement aux importations totales qui ont diminué, les importations venant des États-Unis sont passées de 19,5 % des importations totales en 2013 à 50,7 % en 2014, en grande partie au détriment des importations de pétrole léger en provenance de la mer du Nord et de l’Afrique. L’augmentation est reliée surtout aux volumes croissants de pétrole brut de Bakken transporté par train jusqu’aux raffineries du Québec et des Maritimes, et plus récemment, au brut d’Eagle Ford acheminé par pétrolier à partir du golfe du Mexique aux États-Unis. Ces approvisionnements en pétrole brut léger à prix inférieur ont remplacé le pétrole brut provenant du large des côtes du Canada atlantique et les importations extracôtières vers les raffineries de l’Est du Canada. La plus grande partie du pétrole brut de l’Atlantique ainsi remplacé a été réacheminé vers l’Europe.

Harvest Operations Corp, la filiale canadienne de la Korean National Oil Corp., a conclu la vente de la raffinerie de Come-by-Chance (Terre-Neuve-et-Labrador) à Silver Range Financial Partners LLC, de New York, le 17 novembre 2014. La raffinerie n’enregistre que de faibles marges de profit depuis des années, car elle compte sur des importations de pétrole brut cher des zones extracôtières. Les nouveaux propriétaires planifient de continuer l’exploitation de la raffinerie en utilisant plutôt le pétrole de schiste des États-Unis comme charge d’alimentation. Le marché avait présumé que l’installation aurait fermé ses portes indéfiniment après l’arrêt de maintenance prévu de septembre 2014 si aucun acheteur ne s’était présenté.

Potentiel de mise en valeur dans la zone extracôtière de l’Atlantique

Le Canada atlantique produit annuellement 230 kb/j, environ 7 % de la production totale de pétrole brut du Canada, à partir du bassin Jeanne D’Arc au large de Terre-Neuve. Des projets de mise en valeur de champs voisins sont en cours afin de prolonger la durée des travaux actuels.

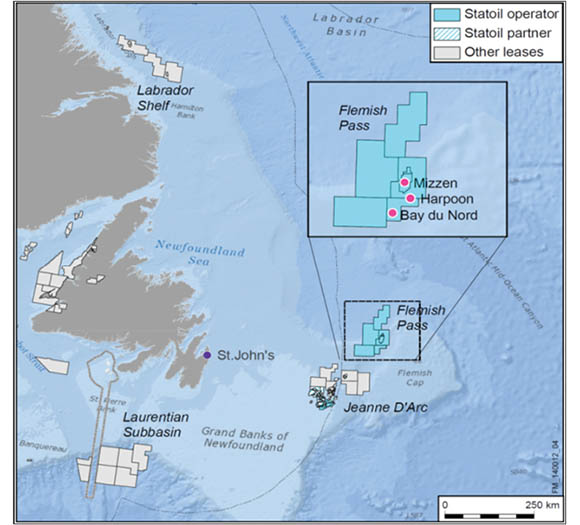

Comme le montre la figure 6, de nouvelles découvertes ont été faites plus au large dans le bassin de la passe Flamande, mais la mise en valeur pourrait prendre de nombreuses années. La zone productive possible de Statoil’s Bay du Nord à cet endroit contiendrait 600 Mb de pétrole récupérable et a fait suite à deux autres découvertes dans la région : Mizzen (estimation de 100 à 200 Mb) et Harpoon.

Figure 6 : Exploration dans le bassin de la passe Flamande

Version texte de la carte

Remarque : Cette carte est disponible en anglais seulement.

Source : Carte fournie à titre gracieux par StatOil

Description : La carte illustre l’exploration pétrolière extracôtière dans le bassin de la passe Flamande, située juste à l’est de Terre-Neuve et sur le cap Flamand du plateau continental.

En 2011 et 2012, la Nouvelle-Écosse a délivré 12 licences d’exploration pour sa zone extracôtière, représentant un total de dépenses engagées pour effectuer des travaux de près de 2,1 milliards de dollars. En 2014, Shell et BP ont mené des études sismiques et du fond marin en vue des activités de forage, qui devraient commencer pendant la période de 2015 à 2017.

En novembre 2014, Junex a annoncé une découverte de pétrole près de Gaspé, au Québec. Il s’agit du tout premier forage horizontal d’exploration pétrolière effectué au Québec. D’autres forages d’exploration sont planifiés en 2015.

Liquides de gaz naturel

Stabilisation des marchés du propane après le tourbillon circumpolaire – Chute des prix en décembre

Le tourbillon circumpolaire a fait baisser les températures à des niveaux quasi record dans presque tout le Canada et aux États-Unis à l’hiver 2013-2014. Les prix de gros et de détail du propane ont grimpé en flèche en réponse à la forte demande et aux difficultés logistiques que présente la livraison aux utilisateurs finaux dans les conditions climatiques les plus sévères. Pour examiner ces difficultés et étudier la possibilité d’activité anticoncurrentielle par les entreprises de propane, le Bureau de la concurrence Canada et l’Office ont publié le rapport Examen du marché du propane en avril 2014.

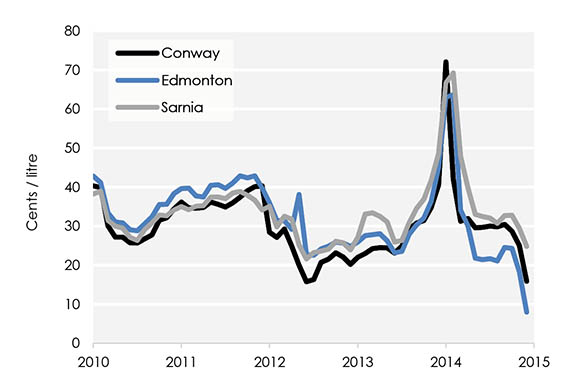

Figure 7 : Prix mensuels moyens du propane aux carrefours principaux

Version texte du graphique

Sources : Butane-Propane News, Banque du Canada et calculs de l’Office

Description : Ce graphique illustre les prix mensuels moyens du propane sur les marchés de gros à trois importants carrefours en Amérique du Nord : Sarnia, en Ontario, Edmonton, en Alberta, et Conway, au Kansas. Le graphique montre la forte hausse des prix du propane à ces carrefours au début de 2014 et la chute rapide qui a suivi.

Depuis la pointe de la crise du propane en janvier et février 2014, les prix sont retournés à des niveaux plus normaux et saisonniers pendant la majeure partie de 2014 avant de dégringoler plus tard dans l’année. Les prix de gros du propane à Edmonton et Sarnia sont passés de 63 cents/l et 72 cents/l en janvier 2014 à 8 cents/l et 25 cents/l respectivement en décembre 2014, principalement en raison du marché très bien approvisionné. Bien que cette situation ait entraîné des prix plus bas pour les consommateurs de propane, elle a eu aussi un effet négatif important sur la marge que reçoivent les sociétés du secteur intermédiaire pour extraire les liquides du gaz naturel). La figure 8 illustre la baisse marquée de cette marge à partir d’octobre 2015.

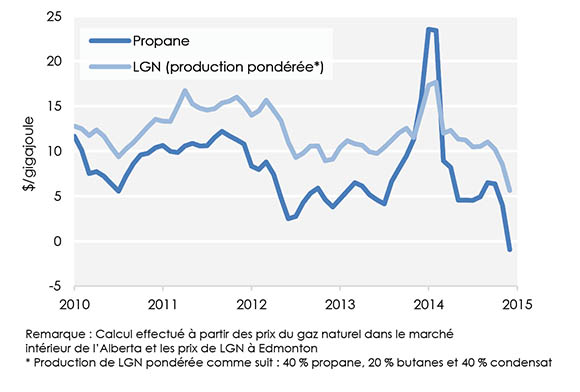

Figure 8 : Répartition de la marge du secteur intermédiaire en Alberta[*]

Version texte du graphique

Source : Office

Description : Ce graphique illustre la répartition de la marge moyenne mensuelle du secteur intermédiaire en Alberta pour le propane et pour une production pondérée de la composition en LGN. La répartition de la marge du secteur intermédiaire renvoie à la marge que reçoivent les sociétés du secteur intermédiaire pour extraire les liquides du gaz naturel. Ce graphique présente les données en dollars canadiens par gigajoule. De pair avec la forte hausse des prix au début de 2014, la marge obtenue pour extraire les liquides a augmenté. Toutefois, compte tenu de la chute des prix du propane plus tard en 2014, la répartition de la marge du secteur intermédiaire a diminué à moins 93 cents le gigajoule. La répartition de la marge du secteur intermédiaire pour la composition en LGN a été réduite à 5,63 $ le gigajoule.

Remarque : Calcul effectué à partir des prix du gaz naturel dans le marché intérieur de l’Alberta et les prix de LGN à Edmonton

[*] Production de LGN pondérée comme suit : 40 % propane, 20 % butanes et 40 % condensat

Les États-Unis continuent à exporter des volumes record de propane vers les marchés d’outremer, mais l’offre au début de 2015 semble mieux préparée qu’elle l’était avant la crise déclenchée par le tourbillon circumpolaire de l’hiver dernier. La production de propane aux États-Unis demeure solide; en 2014, elle a été d’environ 20 % plus élevée qu’en 2013 et elle dépasse maintenant 1,0 Mb/j. Enfin, la demande de propane au début des saisons nord-américaines de séchage de récolte et de chauffage en 2014 a été plus faible qu’en 2013, laissant des stocks élevés de propane dans le Midwest américain et au Canada. Le total des stocks souterrains au Canada et aux États-Unis au 1er janvier, établi à 81,9 millions de barils, était de 82 % plus élevé en 2015 qu’en 2014. Au Canada seulement, au 1er janvier, les stocks atteignaient 6,2 millions de barils, 134 % de plus en 2015 qu’en 2014 et 10 % de plus que le record précédent pour le mois de janvier établi en 2002.

Inversion du pipeline Cochin et propane canadien en quête de nouveaux marchés

Historiquement, le Canada a produit plus de propane qu’il n’utilise et sa production excédentaire est exportée vers les États-Unis. Contrairement à d’autres hydrocarbures (notamment le pétrole et le gaz naturel), le propane canadien est exporté principalement par voie ferrée. Jusqu’en mars 2014, l’Ouest canadien pouvait acheminer le propane vers les marchés du Midwest américain par le pipeline Cochin. En mars, le pipeline Cochin a cessé d’offrir ce service en vue de se préparer à inverser le sens de l’écoulement pour importer des condensats, laissant aux producteurs de propane le choix d’utiliser le train, d’autres pipelines (comme Enbridge ou Alliance dans lesquels le propane est mélangé à d’autres hydrocarbures) et dans une moindre mesure le transport par camion pour exporter le propane aux États-Unis. Conséquemment, les sociétés du secteur intermédiaire en Alberta, telles que Keyera et Plains Midstream, s’adaptent à cette nouvelle donne. Keyera installe un terminal ferroviaire d’une capacité de 40 kb/j à Josephsburg, en Alberta, alors que Plains ajoute de la capacité ferroviaire à son installation de fractionnement et de stockage à Fort Saskatchewan, qui était auparavant desservie uniquement par camion et pipeline.

Certains dans l’industrie ont proposé de vendre du propane à des marchés à l’extérieur de l’Amérique du Nord. En août 2014, l’Office a reçu une demande de Pembina sollicitant une licence pour exporter du propane à partir du Canada pendant une période de 25 ans. Le terminal d’exportation de 37 kb/j de Pembina serait situé à Portland, en Oregon, mais il s’approvisionnerait en propane de l’Ouest canadien. Pembina a proposé d’entreprendre les exportations en 2018. D’autres sociétés, dont AltaGas, Petrogas Energy, Idemitsu Kosan (située à Ferndale, dans l’État de Washington) et Sage Midstream (Longview, dans l’État de Washington), envisagent d’exporter des liquides à partir de la côte ouest.

Gaz naturel - Ouest canadien

Producteurs axés sur le gaz de réservoir étanche de Montney

La production de gaz naturel du BSOC a été relativement stable au cours des trois dernières années. Cependant, l’emplacement et la manière de produire le gaz du BSOC ont changé considérablement. Tout comme aux États-Unis, le forage de gaz naturel classique a diminué énormément, tandis que les techniques de fracturation hydraulique en plusieurs étapes et de forage horizontal à long déport représentent désormais la norme. Ces techniques ont concentré l’activité dans certaines formations de l’Ouest canadien comme celle de Montney.

La formation de Montney chevauche la partie nord de la frontière entre l’Alberta et la Colombie-Britannique et couvre approximativement 130 000 kilomètres carrés, à peu près la taille des provinces de la Nouvelle-Écosse et du Nouveau Brunswick combinées. Montney produit principalement du gaz de réservoir étanche (gaz naturel obtenu à partir de réservoirs ayant beaucoup de difficulté à produire sans fracturation hydraulique). Les ressources disponibles en gaz de réservoir étanche de Montney sont très vastes; elles sont estimées à 449 Tpi³ de gaz naturel commercialisable. Pour mettre cette donnée en perspective, précisons que la consommation de gaz naturel au Canada a totalisé environ 3,2 Tpi³ en 2013.

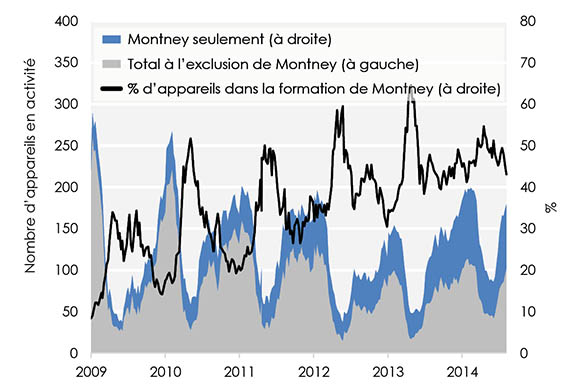

Les activités de forage gazier de Montney ont atteint presque les deux tiers de toutes les activités de forage gazier dans le BSOC. Bien que d’autres zones prometteuses de gaz de schiste et de réservoir étanche aient été relevées dans l’Ouest canadien, comme le bassin de Horn River, le bassin de la Liard et les formations schisteuses de Cordova Embayment et Duvernay, le nombre total d’appareils de forage dans ces régions a été d’environ 17 en 2014, comparativement à une moyenne de 72 dans la formation de Montney.

Figure 9 : Appareils de forage à l’intérieur et à l’extérieur de Montney

Version texte du graphique

Source : JuneWarren-Nickles

Description : Ce graphique illustre les appareils de forage ciblant du gaz dans la formation de Montney et à l’extérieur de celle-ci. Bien que les saisons influent grandement sur les données de forage, la tendance à partir de 2009 montre que le pourcentage des appareils de forage en fonction à l’intérieur de Montney a augmenté de manière constante, passant d’environ 20 % à 30 % en 2009 à environ 50 % en 2014. Le nombre moyen d’appareils ciblant du gaz dans la formation de Montney est passé de 21 en 2009 à 70 en 2014.

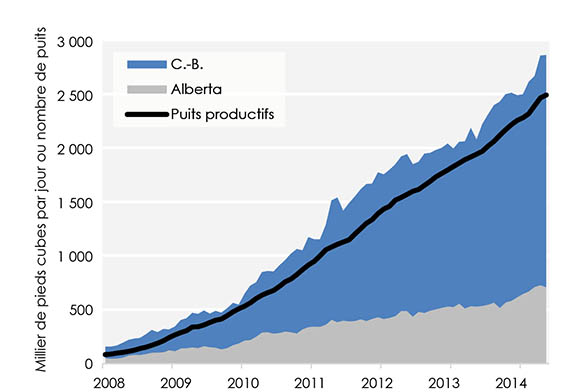

Les puits de forage de Montney sont très productifs, le taux de production moyen ayant été de 4,5 Mpi³/j pour les trois premiers mois, plus que le double du taux moyen de 1,9 Mpi³/j du BSOC en 2013. En outre, les proportions importantes de liquides de gaz naturel qui s’y trouvent améliorent la rentabilité du gaz de Montney. La formation de Montney bénéficie également de l’infrastructure pour le gaz naturel et les LGN qui se trouve à proximité en raison des activités précédentes de production de gaz naturel classique et des investissements importants déjà effectués par les promoteurs des terminaux d’exportation de gaz naturel liquéfié de la côte ouest. Pour la première moitié de 2014, la production commercialisable totale de Montney (Alberta et Colombie-Britannique) a atteint en moyenne 2,35 Gpi³/j, représentant 16 % de la production canadienne totale de gaz commercialisable et une augmentation par rapport à la moyenne de 1,97 Gpi³/j de 2013.

Figure 10 : Production de gaz naturel de Montney

Version texte du graphique

Source : Divestco

Description : Ce graphique illustre les augmentations de production de gaz naturel de la formation de Montney en Colombie-Britannique et en Alberta de 2008 à 2014. La production moyenne est passée de 277 millions de pieds cubes par jour en 2008 à environ 3 120 millions de pieds cubes par jour en 2014. Le nombre de puits en production dans la région s’est multiplié par 10, passant de moins de 250 en 2008 à plus de 2 500 en 2014.

Bien que Montney soit la plus active des zones gazières prometteuses de l’Ouest canadien, d’autres zones présentent un potentiel considérable. Les essais de production effectués dans le bassin de Horn River (ressources gazières commercialisables estimées à 78 Tpi³) et le bassin de la Liard ont donné des puits aux débits très élevés. Dans des conditions économiques favorables, l’activité dans ces régions et d’autres zones à l’extérieur de Montney pourrait aussi contribuer à la production canadienne future.

Potentiel incertain du gaz de schiste de Duvernay

Les essais de production dans le bassin de Duvernay, en Alberta, ont démontré que le gaz renferme des quantités importantes de LGN qui peuvent augmenter la rentabilité de la production. Quoique Duvernay ait été désignée « zone de pétrole de schiste », la plupart des producteurs ciblent ses zones riches en gaz (teneur élevée de condensats et d’autres LGN). Les puits de Duvernay produisent entre 100 et 500 barils de condensats par million de pieds cubes de gaz – beaucoup plus que Montney et peut-être plus que la production de gaz riche de la formation schisteuse d’Eagle Ford au Texas. Toutefois, Duvernay en est encore à l’étape d’essai des activités de prospection et de l’industrie. Même si Duvernay semble prometteuse, ses puits sont coûteux et comportent des difficultés sur le plan technique; il faudra peut-être encore du temps avant d’en apprendre davantage sur son potentiel réel.

Gaz naturel - Ontario et Québec

Marchés gaziers secoués par le tourbillon circumpolaire en Ontario et au Québec

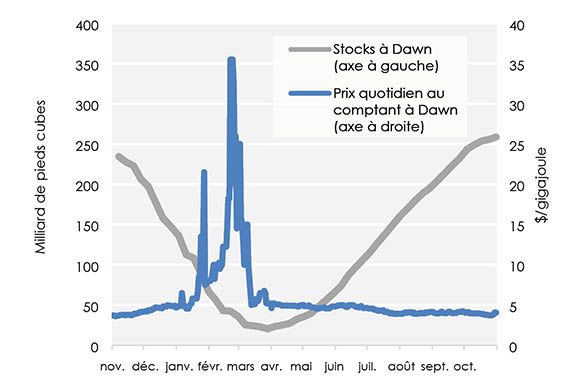

De décembre 2013 à avril 2014, un froid persistant appelé tourbillon circumpolaire a envahi la plus grande partie du Canada et des États-Unis, poussant la demande en gaz naturel à des niveaux dépassant largement la production. Avec les volumes élevés de gaz retirés des stocks, le niveau total est tombé en deçà de 25 % de la capacité de stockage et les prix sont devenus instables. Les prix du gaz naturel qui étaient constamment inférieurs à 5 $/GJ sont montés à plus de 35 $/GJ au carrefour Dawn dans le sud de l’Ontario. La figure 11 montre comment le prix du gaz naturel a réagi au carrefour Dawn aux niveaux de stockage durant le tourbillon circumpolaire, puis à la reconstitution des volumes stockés à l’été.

Figure 11 : Stockes de gaz en Ontario et prix du gaz à Dawn en 2013-2014

Version texte du graphique

Sources : NGX et Canadian Enerdata

Description : Ce graphique illustre les volumes de stockage du gaz par rapport au prix du gaz naturel au carrefour Dawn dans le sud de l’Ontario au cours de l’année gazière 2013-2014. Le niveau total de gaz en stock est tombé en deçà de 50 milliards de pieds cubes, alors que le prix du gaz à Dawn a considérablement augmenté, atteignant un sommet de 35 $ le gigajoule le 21 février 2014.

Tout au long de l’été 2014, les analystes se sont inquiétés de la capacité du marché de reconstituer les stocks à temps pour l’hiver 2014-2015. Or, la forte production nord-américaine a donné lieu à des niveaux d’injection record, permettant de reconstituer les stocks à temps pour la saison de chauffage 2014-2015.

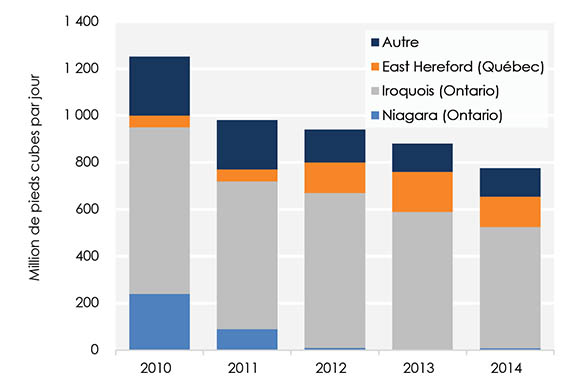

Flux gaziers toujours changeants en Ontario et au Québec

Historiquement, l’Est du Canada a obtenu la plus grande partie de son gaz naturel de l’Ouest canadien. Le gaz naturel de l’Ouest canadien était aussi exporté vers le nord-est des États-Unis au moyen de plusieurs points d’exportation en Ontario et au Québec. Cependant, la mise en valeur rapide de la formation de Marcellus dans le nord-est des États-Unis change la donne, et les exportations de gaz de l’Ontario et du Québec vers les États-Unis ont baissé de 12 % de 2013 à 2014, et de 38 % au total depuis 2010, comme l’indique la figure 12. Certains des anciens points d’exportation servent maintenant à importer et exporter du gaz naturel. Dans un proche avenir, d’autres points d’exportation devraient servir à importer du gaz des États-Unis de façon occasionnelle ou permanente.

Figure 12 : Exportations de gaz naturel de points en Ontario et au Québec

Version texte du graphique

Source : Office

Description : Ce graphique illustre les exportations de gaz naturel à partir de points en Ontario et au Québec de 2010 à 2014. Les exportations ont diminué constamment, passant de 1 250 millions de pieds cubes par jour en 2010 à 775 millions de pieds cubes par jour en 2014. Des baisses ont été enregistrées à tous les points d’exportation à l’exception d’East Hereford.

Flux gaziers changeants et infrastructure pipelinière

Les consommateurs en Ontario et au Québec tentent de plus en plus d’avoir accès au gaz naturel de la formation Marcellus à proximité, et plusieurs sociétés pipelinières envisagent de construire ou d’agrandir des pipelines pour transporter le gaz naturel des États-Unis en Ontario et au Québec.

Au cours de la dernière année, TransCanada a annoncé son intention d’investir près de deux milliards de dollars pour tirer parti des réserves de Marcellus. Les installations proposées par TransCanada dans le triangle de l’Est (North Bay-Toronto-Iroquois) comprennent le projet du réseau principal Est, le doublement Parkway West, le projet de la région de Hamilton et le projet pipelinier de Vaughan. Le pipeline de raccordement King’s North assurerait la liaison avec les installations de pipelines d’Enbridge Gas Distribution.

Enbridge procède à la réalisation de son projet dans la région du Grand Toronto et elle évalue la faisabilité de son projet de transport de gaz entreposé à Niagara, qui accroîtrait le service d’entreposage et de transport près du carrefour Dawn. Spectra Energy et DTE Energy ont soumis le projet de transport gazier NEXUS pour relier davantage l’Ontario aux approvisionnements croissants de Marcellus et d’Utica.

Union Gas tente aussi d’améliorer l’accès aux nouveaux approvisionnements moins chers qui se trouvent en Pennsylvanie et en Ohio. Cela inclut des compresseurs à Lobo et Parkway West et d’autres projets pipeliniers tels que l’agrandissement du réseau Dawn Parkway, l’agrandissement à Sarnia, le pipeline Brantford-Kirkwall et le pipeline Burlington-Oakville.

Gaz naturel liquéfié - Rôle du Canada dans le marché mondial de GNL

Nouvelle tendance de la demande

En 2013, la consommation mondiale de gaz naturel a atteint en moyenne 330 Gpi³/j. De ce volume, une quantité approximative de 32 Gpi³/j a été transportée vers le marché par navire-citerne sous forme de gaz naturel liquéfié (GNL). Les prix du gaz naturel en Amérique du Nord étant actuellement plus bas que les prix mondiaux du GNL, on note un intérêt marqué pour l’exportation de gaz naturel de l’Amérique du Nord sous forme de GNL.

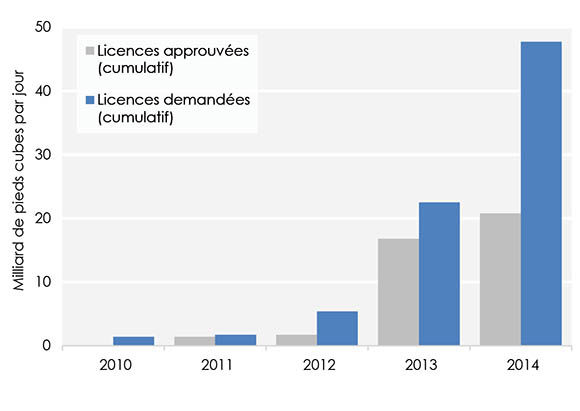

Depuis 2010, l’Office a reçu une vingtaine de demandes de licence d’exportation de GNL à long terme. À ce jour, ces demandes ont visé l’approbation d’approximativement 48 Gpi³/j d’exportations totales de gaz naturel. Par le passé, les demandes de licences d’exportation indiquaient des points d’exportation le long de la côte ouest, les demandes plus récentes proposent des points situés en Nouvelle-Écosse et au Québec. En date du mois de décembre 2014, l’Office avait délivré neuf licences d’exportation de GNL pour un total de 20,8 Gpi³/j. Les volumes cumulatifs demandés et approuvés pour les licences d’exportation de GNL à long terme sont indiqués à la figure 13.

Figure 13 : Demandes de licences d’exportation de GNL à long terme au Canada

Version texte du graphique

Source : Office

Description : Ce graphique montre la quantité de gaz naturel en millions de pieds cubes par jour comprise dans l’ensemble des demandes de licence d’exportation de GNL à long terme au Canada qui ont été présentées et approuvées de 2010 à 2014. En 2014, les volumes cumulatifs approuvés totalisaient 20,8 milliards de pieds cubes par jour, tandis que les volumes cumulatifs ayant fait l’objet d’une demande totalisaient 47,7 milliards de pieds cubes par jour.

Propositions canadiennes confrontées à des difficultés et à la concurrence mondiale

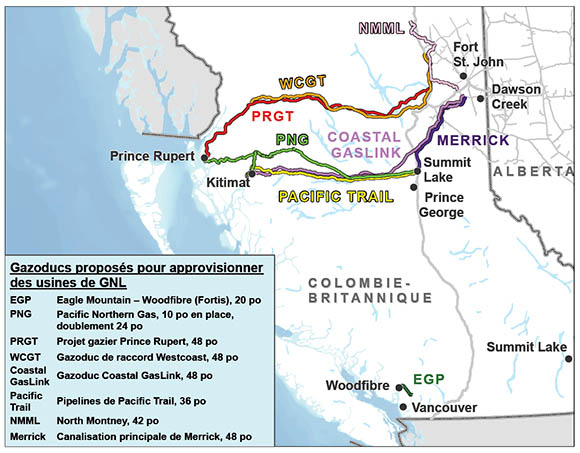

La plupart des terminaux de liquéfaction représentent des investissements de plusieurs milliards de dollars. Jusqu’ici, aucun des projets au Canada n’a démarré. En décembre 2014, Petronas a annoncé qu’elle reportait sa décision d’investissement finale relativement au projet Pacific NorthWest LNG en raison de préoccupations quant à la rentabilité. En général, la rentabilité des projets de GNL canadiens est influencée par des facteurs tels que les ressources et les usines éloignées, les exigences réglementaires et environnementales considérables et les coûts. Ces terminaux de liquéfaction doivent être construits à partir de zéro et des centaines de kilomètres de pipelines doivent être installés ou agrandis pour transporter le gaz naturel depuis le nord-est de la Colombie-Britannique jusqu’à la côte. Des demandes ou descriptions de projet portant sur plusieurs pipelines de GNL dans l’Ouest canadien ont été déposés à l’Environmental Assessment Office de la Colombie-Britannique ou l’Office national de l’énergie. Ces propositions de pipeline en Colombie-Britannique sont illustrées sur la figure 14. Dans les Maritimes, le pipeline actuel de Maritimes & Northeast aurait probablement besoin d’être agrandi pour acheminer les volumes plus élevés de gaz allant vers le nord au Canada en vue d’être exporté sous forme de GNL.

Figure 14 : Projets pipeliniers proposés pour les installations de GNL de la côte ouest

Version texte de cette carte

Source : Office

Description : Cette carte illustre les différents pipelines qui ont été proposés en Colombie-Britannique pour livrer du gaz naturel aux installations de liquéfaction de GNL potentielles aux fins d’exportation vers des marchés outre-mer.

Les propositions canadiennes font face à la concurrence de projets soumis partout dans le monde. Aux États-Unis, une quarantaine de demandes d’exportation ont été déposées, totalisant environ 40 Gpi³/j en exportations de GNL. Certaines des installations proposées aux États-Unis consistent à convertir des terminaux méthaniers sous-utilisés, ce qui coûterait moins cher que les projets canadiens complètement nouveaux. À l’heure actuelle, il y a quatre installations de liquéfaction en construction en Louisiane, au Texas et au Maryland. Ailleurs dans le monde, des terminaux de liquéfaction sont en construction ou ont été proposés, notamment en Australie, en Russie, au Mozambique et au Nigeria.

Même si on s’attend à ce que la demande mondiale croisse à un rythme supérieur à 3 % par année, le volume d’exportations de GNL proposées à partir de l’Amérique du Nord à lui seul dépasse la croissance de la demande mondiale prévue au cours des 20 prochaines années. Cela suppose que seuls les projets les plus concurrentiels iront de l’avant. Enfin, les contrats de GNL étant habituellement indexés aux prix du pétrole brut, toute baisse soutenue de ces prix auront vraisemblablement pour effet de freiner les investissements dans les nouveaux terminaux de liquéfaction.

Gaz naturel liquéfié à petite échelle - Nouvelle tendance de la demande

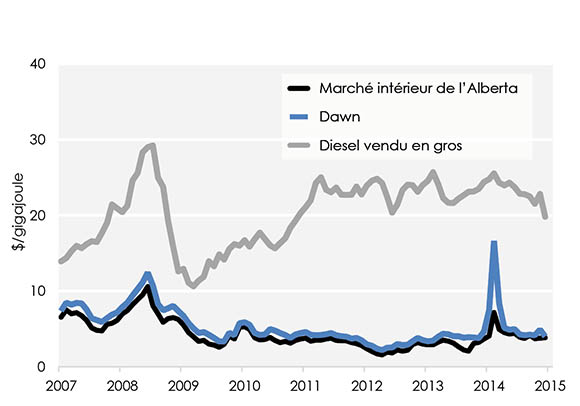

Jusqu’à présent, l’utilisation du GNL pour remplacer le diesel a été entravée par le manque d’infrastructure de ravitaillement et de liquéfaction. En 2014, nous avons vu des signes de résolution de ce problème. Même si les prix du pétrole brut et du diesel sont plus bas dernièrement, il semble que le GNL reste une solution de rechange économique pour le transport et la production d’électricité. Par exemple, ENN Canada exige actuellement 0,81 $ par équivalence en litres de diesel (après impôt) de GNL à sa station de Merritt, en Colombie-Britannique. Non loin de là, à Kamloops, le prix de gros du diesel était comparable, à 0,65 $/l en décembre 2014, alors que le prix de détail était considérablement plus élevé, à 1,20 $/l.

Tableau 1 : Installations de GNL à petite échelle existantes et proposées au Canada

| Société | Emplacement de l’installation | Date de mise en service /Date prévue |

Date d’agrandissement | Capacité (Mpi³/j) | |

|---|---|---|---|---|---|

| Courante/Proposée | Agrandissement /Potentiel |

||||

Sources : Diverses sources [*] Représente l’agrandissement de GNL à petite échelle planifié d’Altagas en C.-B., pas nécessairement à l’installation de Dawson Creek. [**] À l’heure actuelle fournit du GNL seulement pour l’écrêtement de la demande de pointe. |

|||||

| AltaGas | Dawson Creek, CB | 2015 | D’ici 2020 | 1,65 | 41,30[*] |

| Encana | Strathmore, AB | 2013 | - | 0,41 | - |

| FerusNGF | Vancouver, CB | 2016 | - | 8,26 | - |

| FerusNGF | Edmonton, AB | 2016 | - | 8,26 | - |

| FerusNGF | Elmworth, AB | 2014 | s.o. | 4,13 | 20,65 |

| FortisBC | Tilbury Island, CB | 1971 | 2016 | 4.24 | 36,74 |

| FortisBC | Mt. Hayes, CB | 2011 | - | 7.50 | - |

| Gaz Métro | Montréal, QC | 1969 | 2016 | 10,04 | 29,22 |

| Northeast Midstream |

Thorold, ON | 2016 | - | 29,74 | - |

| Stolt LNGaz | Bécancour, QC | 2018 | - | 70,33 | - |

| Union Gas | Hagar, ON | 1968 | 2015 | s.o.[**] | 3,00 |

Nouvelles infrastructures intermédiaires

En mai 2014, Ferus Natural Gas Fuels (Ferus NGF) a ouvert une installation de liquéfaction à petite échelle à Elmworth, en Alberta, et Altagas Ltd projette de construire une installation à Dawson Creek, en Colombie-Britannique. Par ailleurs, plusieurs installations de GNL utilisées pour l’écrêtement de la demande de pointe (équilibrer les charges ou offrir de l’entreposage temporaire durant les périodes de pointe) songent à augmenter la capacité pour répondre à la demande accrue de GNL. FortisBC a annoncé l’agrandissement de son installation de liquéfaction à l’île Tilbury, en Colombie-Britannique, et Gaz Métro planifie de tripler le rendement de son installation de GNL et d’entreposage à Montréal. En Ontario, Union Gas a demandé à la Commission de l’énergie de la province l’autorisation de commencer à vendre du GNL de son installation de Hagar aux parties intéressées dans la région. Stolt LNGaz propose de construire une nouvelle installation à Bécancour, au Québec, pour desservir les collectivités éloignées par camions-citernes, et Northeast Midstream a l’intention de construire une installation à Thorold, en Ontario, pour desservir les nouveaux marchés de GNL aux États-Unis.

Le long de plusieurs couloirs de fret principaux au Canada, l’infrastructure de ravitaillement en gaz naturel pour les véhicules lourds servant au transport de marchandises continue de se développer dans l’espoir de remplacer le carburant diesel plus cher. La station de ravitaillement de Shell à Calgary est approvisionnée par l’installation de liquéfaction d’Encana à Stathmore, en Alberta, et ENN Canada propose d’ouvrir de nouvelles installations à Edmonton et Vancouver pour coïncider avec celles qui sont planifiées par Ferus NGF. ENN Canada a également une station de ravitaillement en GNL le long du couloir de l’autoroute 401 à Woodstock, en Ontario, et deux le long des routes pour poids lourds de la Colombie-Britannique à Chilliwack et Merritt. Gaz Métro travaille à l’élaboration du projet Route bleue qui reliera Toronto et Québec, et possède actuellement trois postes publics de ravitaillement en GNL à Cornwall, en Ontario, ainsi qu’à Lévis et Sainte-Julie, au Québec.

Figure 15 : Gaz naturel vendu en gros et prix du diesel (moyenne canadienne)

Version texte du graphique

Sources : Canadian Natural Gas Focus (GLJ), Banque du Canada et Ressources naturelles Canada

Description : Ce graphique illustre la dynamique du gaz naturel en Alberta et à Dawn, et les prix moyens du diesel en dollars canadiens par gigajoule. Comme il est indiqué, le prix de gros du diesel (moins les taxes, les coûts de transport et les marges bénéficiaires) est considérablement plus élevé que le prix du gaz naturel sur la base des unités d’énergie.

Concrétisation de la nouvelle demande du gaz naturel canadien

Le développement de l’infrastructure de GNL à petite échelle a également suscité l’intérêt de divers utilisateurs finaux pour le GNL canadien. BC Ferries prévoit avoir cinq bateaux munis de moteurs bicarburants (diesel-GNL) d’ici 2018 et la Société des traversiers du Québec commencera à mettre en service trois traversiers de ce genre en 2015. Au Québec, Groupe Desgagnés a commandé deux navires de charge et Seaspan Ferries Corporation a commandé deux traversiers qui doivent être livrés en 2016. En Alberta, Shell et Caterpillar ont convenu de faire l’essai du GNL sur des remorques lourdes dans les sables bitumineux à compter de 2016, et CN l’essaie comme carburant pour locomotives. Dans le secteur des services pétroliers et gaziers, Prometheus Energy a importé du GNL par camion, et Ferus a ouvert les portes de son installation d’Elmworth au cœur de la région de gaz de réservoir étanche de Montney.

Le GNL se présente maintenant comme une solution de rechange au carburant diesel dans les régions où la distribution de gaz naturel est absente ou limitée. Une centrale électrique à Inuvik a été convertie au GNL, et Énergie Yukon a obtenu l’autorisation de commencer le transport de GNL par camion à Whitehorse. Gaz Métro a vendu du GNL à des centrales électriques en Nouvelle-Angleterre en 2014, et elle projette de transporter du GNL par camion vers les collectivités et industries éloignées au Québec. La nouvelle utilisation de GNL canadien peut-être la plus « exotique » est à Hawaii, où Hawaiian Electric s’est engagée à acheter du GNL de l’installation agrandie de l’île Tilbury pendant 15 ans à compter de 2017.

Électricité - Hydroélectricité et énergie éolienne

Développements hydroélectriques canadiens mis de l'avant

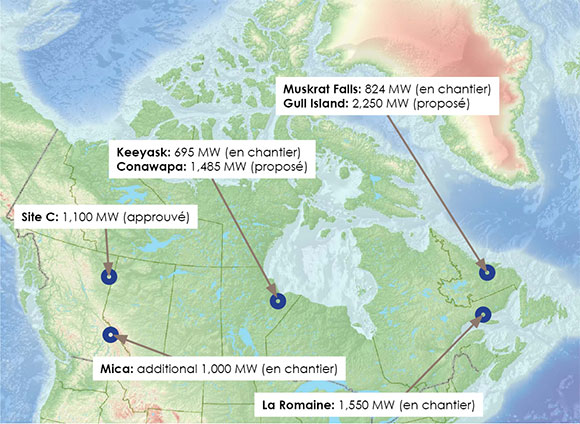

L’hydroélectricité constitue 59 % des 127 762 MW de capacité de production au Canada. Les nouveaux projets et les améliorations aux barrages existants actuellement en chantier qui sont censés devenir opérationnels entre 2014 et 2020 ajouteront 4569 MW de capacité. La construction est en cours pour les projets La Romaine au Québec et Muskrat Falls au Labrador et le barrage Keeyask au Manitoba. Ce dernier projet a reçu l’approbation du gouvernement manitobain au milieu de 2014.

En Colombie-Britannique, les nouveaux projets et les améliorations hydroélectriques devraient satisfaire à l’augmentation de 40 % de la demande prévue au cours des 20 prochaines années. L’installation d’une cinquième et d’une sixième turbine au barrage Mica en 2015 ajoutera 1000 MW de capacité. En décembre, le gouvernement provincial a approuvé le projet Site C de 1100 MW sur la rivière de la Paix dans le nord-est de la Colombie-Britannique. La construction de l’installation de 8,8 milliards de dollars devrait commencer à l’été 2015, mais certains s’opposent au projet, qui pourrait aussi présenter des difficultés sur le plan juridique.

Historiquement, les provinces ayant la plus grande capacité hydroélectrique ont occupé les premiers rangs au pays pour les exportations d’électricité. Toutefois, les plans visant à construire des barrages hydroélectriques précisément pour desservir des marchés d’exportation ont été remis à plus tard au cours des dernières années, les prix de l’électricité aux États-Unis ayant baissé en raison de la demande et des prix du gaz naturel plus faibles.

D’autre part, la réglementation de l’environnement et la mise à la réforme de centrales au charbon aux États-Unis ont engendré de nouvelles possibilités pour les exportations canadiennes d’hydroélectricité. Au Manitoba, les travaux sont en cours pour le projet de transport d’électricité Manitoba-Minnesota requis pour l’exécution de nouvelles conventions de vente entre Manitoba Hydro et des services publics américains. En outre, de nouvelles lignes de transport d’électricité vers les États-Unis ont été proposées au Québec et en Ontario.

Figure 16 : Carte des projets hydroélectriques canadiens incluant capacité et situation actuelle

Version texte de cette carte

Source : Office

Description : Cette carte illustre les installations hydroélectriques au Canada qui sont proposées, approuvées ou en construction. En Colombie-Britannique, Mica est en chantier et le Site C a reçu des approbations du gouvernement provincial. Au Manitoba, Keeyask est en construction et Conawapa est proposé. Au Québec, La Romaine est en chantier. Au Labrador, Muskrat Falls est en construction et Gull Island est proposé.

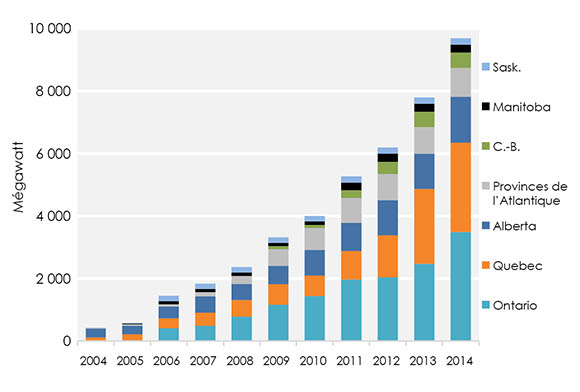

Forte croissance soutenue de l’énergie éolienne

Comme le montre la figure 17, une capacité éolienne de plus de 1800 MW a été installée au Canada en 2014, dépassant les 1600 MW ajoutés en 2013. La plupart des nouveaux projets étaient au Québec, en Ontario et en Alberta. Ce sont là les trois plus grands marchés de l’électricité au pays et chacun offre des avantages uniques pour les promoteurs d’énergie éolienne. Les industries albertaines ont utilisé des crédits accumulés grâce à la production éolienne pour régler les redevances sur les émissions prévues dans la réglementation provinciale; ces crédits, qui devaient expirer en décembre 2014, ont été prolongés jusqu’en juin 2015 au moins. Au Québec, les vastes réserves hydroélectriques peuvent servir à soutenir l’énergie éolienne. Enfin, en Ontario, l’environnement stable propice à l’investissement créé par le programme de rachat garanti a permis à cette province d’être la première au Canada en termes de capacité éolienne, en plus de contribuer à réduire le coût d’autres technologies renouvelables comme les cellules solaires photovoltaïques.

Figure 17 : Décennie de croissance pour la capacité éolienne installée

Version texte du graphique

Source : Association canadienne de l’énergie éolienne

Description : Ce graphique illustre la croissance de la capacité éolienne installée au Canada de 2004 à 2014. En 2004, une capacité éolienne de seulement 433 mégawatts était installée au Canada. En 2014, la capacité installée a atteint 9 209 mégawatts – soit 20 fois plus. L’Ontario, le Québec et l’Alberta détiennent 80 % de la capacité éolienne totale au Canada.

La capacité éolienne au pays s’élevait à presque 9700 MW en décembre 2014, ce qui représente environ 7 % de la capacité totale en place. Toutefois, la production d’électricité peut être incertaine en raison de la force variable du vent. Pour cette raison, le pourcentage d’électricité réellement produite à partir du vent a tendance à être beaucoup moindre que la part de vent dans la capacité totale en place. Pendant les 10 premiers mois de 2014, environ 1,4 % de l’électricité produite au Canada provenait du vent.

Électricité - Production thermique

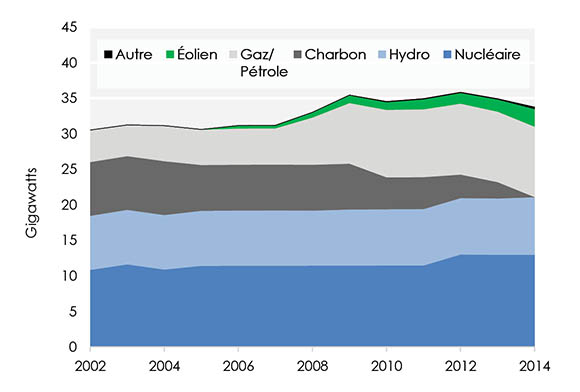

La fin d’une époque pour le charbon, le début d’une autre

En avril 2014, la centrale électrique de Thunder Bay a cessé ses activités de production au charbon, mettant fin à la suppression graduelle des centrales au charbon en Ontario. Cette centrale sera convertie à la combustion de biomasse à partir de 2015 avec une capacité escomptée d’environ 150 MW. La transition a débuté en 2005 avec la fermeture de la centrale au charbon Lakeview de Toronto. Avec la suppression graduelle des centrales au charbon pendant la dernière décennie, l’Ontario s’est approvisionnée autrement, entre autres par des contrats visant de nouvelles centrales au gaz, en établissant des tarifs fixes pour l’acquisition d’énergies renouvelables et en améliorant le réseau de transport. L’Ontario a maintenant une capacité de production au gaz supérieure à sa capacité hydroélectrique, et a plus de capacité éolienne que toute autre province.

Contrairement à l’Ontario qui a choisi de fermer toutes ses centrales au charbon, la Saskatchewan a adopté une approche différente pour atténuer l’impact de la production d’électricité au charbon sur l’environnement. En octobre 2014, la première centrale au charbon commerciale au monde utilisant une technique de capture et stockage de carbone (CSC) a été mise en service au barrage Boundary, en Saskatchewan. Produisant environ 110 MW d’électricité sur place, l’installation de CSC du barrage Boundary capte 90 % du dioxyde de carbone émanant de la centrale au charbon; ce dioxyde de carbone est ensuite canalisé jusqu’aux réservoirs de pétrole à proximité pour améliorer la récupération du pétrole.

Figure 18 : Capacité installée disponible en Ontario

Version texte du graphique

Source : IESO

Description : Ce graphique illustre la capacité installée disponible pour la production d’électricité en Ontario de 2002 à 2014. La capacité nucléaire a augmenté en 2012 grâce au raccordement du réacteur 2 de la centrale Bruce au réseau pour la première fois en 17 ans. La capacité hydroélectrique est demeurée relativement stable. À partir de 2009, la capacité charbonnière s’est mise à baisser, dans le contexte de la législation provinciale visant l’élimination graduelle. Les nouvelles centrales au gaz et les énergies renouvelables (éolienne et solaire) ont comblé la différence. En 2014, la capacité installée totale était de 33,8 gigawatts.

Au Canada, la plupart des investisseurs du secteur privé ont mentionné qu’il est préférable de construire des centrales au gaz en raison du coût plus bas et des délais plus courts au lieu de construire ou de moderniser des centrales au charbon en les dotant d’unités de CSC. Par contre, la possibilité que les prix du gaz naturel augmentent avec le temps, le manque d’accès au gaz dans certaines régions et l’évolution de la réglementation sur les gaz à effet de serre (GES) pourraient mener à un intérêt accru pour les unités de CSC. Aux États-Unis, deux projets majeurs de CSC devraient être terminés en 2015 ou 2016, et le Global CCS Institute en a recensé 20 autres dans le secteur de l’énergie partout dans le monde.

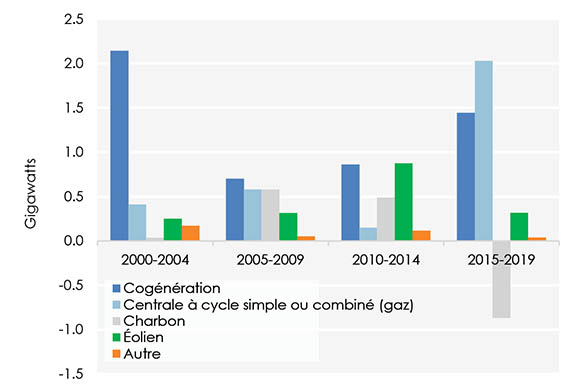

Cogénération et croissance de la capacité en Alberta

La nouvelle production ajoutée à la capacité de l’Alberta depuis que le marché a été déréglementé à la fin des années 1990 a été dominée par les centrales au gaz naturel, en particulier la cogénération. Des sept générateurs installés en Alberta en 2014, trois consistaient en de petites unités de cogénération, alors que deux grandes unités (Pétrolière Impériale à Cold Lake et projet Kearl dans les sables bitumineux) en étaient presque à l’étape finale. De nombreuses sociétés et institutions ont choisi de construire des unités de cogénération pour fournir électricité et chauffage à leurs installations. Les universités et les hôpitaux peuvent utiliser la vapeur dans les installations de chauffage centralisé, tandis que les producteurs de sables bitumineux s’en servent principalement pour chauffer ou convertir le bitume. N’étant pas familiarisée avec l’industrie énergétique, certaines sociétés d’exploitation de sables bitumineux hésitent à investir dans des unités de cogénération. Il reste que le fait d’avoir l’électricité sur place comporte des avantages uniques : fiabilité de l’alimentation électrique pour les activités d’exploitation, plus de flexibilité face à la hausse constante des coûts de transport d’électricité dans la province et revenus supplémentaires tirés de la vente d’énergie électrique excédentaire sur le marché albertain.

Figure 19 : Ajouts ou retraits de capacité de production en Alberta

Version texte du graphique

Sources : Gouvernement de l’Alberta et AESO

Description : Ce graphique illustre les ajouts et les retraits de capacité de production historiques et prévus en Alberta. Entre 2010 et 2014, la majorité des ajouts en Alberta étaient des unités de cogénération et des centrales éoliennes, suivies des centrales au charbon, puis des centrales à cycle simple ou combiné au gaz et autre combustible. Une capacité totale de 2,5 gigawatts a été installée au cours de cette période. Selon les prévisions, 3,0 gigawatts s’ajouteront de 2015 à 2019, en provenance principalement des centrales à cycle simple ou combiné au gaz, suivies des unités de cogénération puis des centrales éoliennes. Une production totale nette au charbon de 0,9 gigawatt est censée être éliminée au cours de cette période.

Dans ses dernières prévisions à long terme, l’Alberta Electric System Operator (AESO) a estimé que le coût de construction d’une unité de cogénération pour l’alimentation électrique est plus élevé que celui d’une centrale à cycle combiné ou éolienne, et comparable au coût d’une unité à cycle simple au gaz, à environ 105-110 $/MWh pour toute la durée du projet. Par contre, quand une valeur raisonnable est appliquée pour la production de vapeur, le coût estimatif de l’alimentation électrique devient inférieur à celui de tout autre type de production d’électricité. L’AESO estime que, pour le reste de la décennie, les unités à cycle combiné seront les plus utilisées parmi toutes les sources d’alimentation électrique supplémentaires. Néanmoins, à part la centrale Shepard de 800 MW à Calgary, qui doit être achevée en 2015, bon nombre de projets de services publics semblent incertains compte tenu de la possibilité d’un approvisionnement en électricité excédentaire provenant des nouvelles unités de cogénération des sables bitumineux, qui ferait baisser les prix.

Énergie au Canada Atlantique - Marchés du gaz naturel et de l’électricité

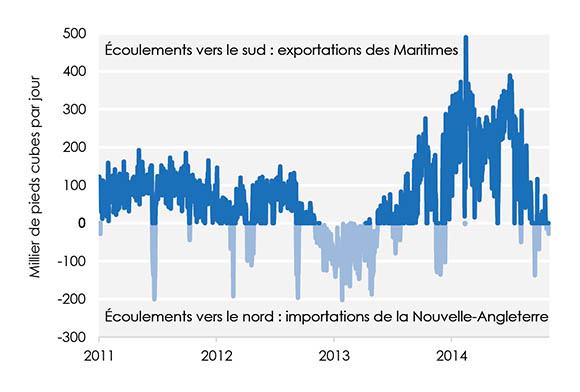

Un marché du gaz naturel lié au marché de la Nouvelle-Angleterre

Les prix de l’énergie au Canada atlantique sont généralement plus élevés que dans les autres provinces. Par exemple, les prix plus élevés du gaz naturel dans la région, en particulier durant l’hiver, sont attribuables à une production de gaz naturel limitée dans les Maritimes, au manque d’installations de stockage régionales et aux goulots d’étranglement pipeliniers constants dans le nord-est des États-Unis. Comme il n’y a pas de carrefour dans les Maritimes, le prix du gaz naturel est basé sur ceux des carrefours régionaux tels que Dracut ou Algonquin, tous deux situés au Massachusetts. À l’hiver 2014, le prix au comptant du gaz naturel a atteint en moyenne 7,98 $ US/MMBTU (8,34 $/GJ) au carrefour Algonquin et 16,64 $ US/MMBTU (17,39 $/GJ) au carrefour Dracut, plus petit et moins actif. Pour la majeure partie de 2014, les Maritimes ont été un exportateur net de gaz naturel. Certain jours de faible production dans la zone extracôtière du Canada atlantique, cependant, les Maritimes ont importé du gaz naturel sur le pipeline bidirectionnel de Maritimes & Northeast Pipeline, ou MNP (voir la figure 20).

Figure 20 : Écoulements quotidiens sur le pipeline de MNP

Version texte du graphique

Source : Spectra Energy

Description : Ce graphique illustre les flux de gaz quotidiens sur le pipeline bidirectionnel de MNP (Maritimes and Northeast Pipeline). La plupart du temps au début de 2013, le gaz était transporté vers le nord. L’utilisation du pipeline de MNP a augmenté lorsque le transport du gaz vers le sud, plus conforme aux habitudes, a repris.

De janvier à octobre 2014, la demande de gaz naturel dans les Maritimes a atteint environ 175 Mpi³/j. Pendant la même période, la production pour les deux champs extracôtiers des Maritimes, ceux de l’île de Sable et de Deep Panuke, s’est élevée en moyenne à environ 320 Mpi³/j. Le terminal méthanier Canaport au Nouveau-Brunswick a fourni une quantité additionnelle de 50 Mpi³/j dans la région. Le rendement de Canaport a été faible cependant parce que les prix élevés du GNL à l’échelle mondiale ont découragé les importations au Nouveau-Brunswick.

Bien qu’il y ait des plans visant à augmenter la capacité de MNP ou à améliorer l’interconnexion avec d’autres pipelines, la région ne jouira pas d’une capacité pipelinière supplémentaire à court terme. La première installation de stockage de gaz naturel dans les Maritimes, qui a été mise en chantier à la fin de 2014, aura une capacité initiale de 4,0 Gpi³. Une fois mise en service, l’installation de stockage devrait modérer l’instabilité des prix dans la région. Enfin, nous avons assisté en 2014 à un nombre croissant de livraisons de gaz naturel comprimé par camion à des clients dans les Maritimes et au Maine.

Nouvelles versions d’anciennes techniques dans les services d’électricité

Les prix de l’électricité aussi sont une source de préoccupation au Canada atlantique. Une bonne partie du prix de l’électricité est liée aux prix des combustibles; or, les prix du gaz, du charbon et du pétrole ont tendance à y être plus élevés que dans le reste du continent. Au cours de la dernière décennie, Nova Scotia Power a remplacé l’utilisation du mazout lourd par celle du gaz naturel. Toutefois, étant donné les prix élevés du gaz dans la région et les prix du pétrole à la baisse, certains dépôts réglementaires récents indiquent que Nova Scotia Power renversera cette tendance et utilisera plus de mazout lourd cet hiver.

En 2014, la centrale Muskrat Falls a été mise en chantier dans la région du cours inférieur du fleuve Churchill, dans la péninsule du Labrador. La construction des lignes de transport connexes, qui apporteront l’électricité à Terre-Neuve et aux Maritimes, a commencé également. Le barrage hydroélectrique du cours supérieur du fleuve Churchill a été construit en 1970; Terre-Neuve-et-Labrador a donc réalisé des progrès concrets en vue d’accroître la production électrique dans la région. L’électricité de Muskrat Falls permettra à la province de réduire la production au mazout.

En octobre 2014, Fundy Ocean Research Center for Energy (FORCE), une organisation appuyée par les gouvernements fédéral et provinciaux et le secteur privé, a terminé l’installation de câbles sous-marins dans le Passage Minas de la baie de Fundy. Cela représente une première étape importante en vue d’accroître la production d’énergie marémotrice. La première centrale marémotrice de la Nouvelle-Écosse a été construite en 1984, ajoutant 20 MW au réseau électrique. L’infrastructure de FORCE permettra à quatre générateurs d’énergie marémotrice d’avoir recours à différentes technologies de turbine électrique. Le potentiel d’énergie marémotrice du Passage Minas a été estimé à 2500 MW, et le potentiel total dans la baie de Fundy serait beaucoup de fois plus élevé.

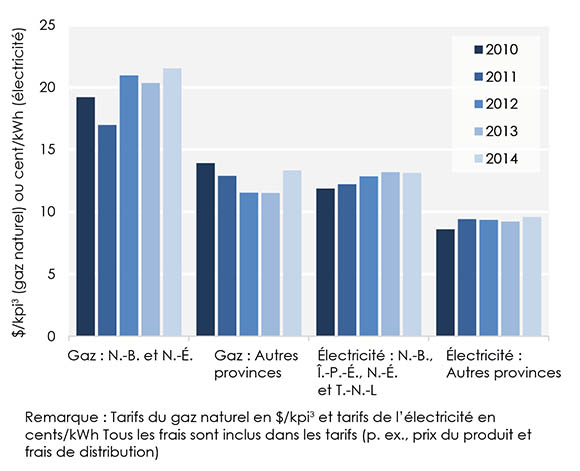

Figure 21 : Tarifs résidentiels moyens - Gaz naturel et électricité[*]

Version texte du graphique

Sources : Statistique Canada et Hydro-Québec

Description : Ce graphique illustre les tarifs du gaz naturel et de l’électricité dans les provinces de l’Atlantique et les autres provinces de 2010 à 2014. Les tarifs du gaz naturel et de l’électricité ont tendance à y être plus élevés que dans d’autres régions du pays.

[*] Remarque: Tarifs du gaz naturel en $/kpi3 et tarifs de l’électricité en cents/kWh Tous les frais sont inclus dans les tarifs (p. ex., prix du produit et frais de distribution)

Énergie dans le Nord

Production pétrolière et gazière sur terre dans le Nord

L’Office a actuellement des responsabilités réglementaires relativement aux activités d’exploration et de production pétrolières et gazières au Nunavut. Depuis avril 2014, la réglementation des activités terrestres menées par l’industrie pétrolière et gazière dans les Territoires du Nord-Ouest (T.N.-O.) est passée au gouvernement territorial au moyen d’un processus de transfert. En novembre 2014, les T.N.-O. ont lancé une première demande de désignations pour les terres de la vallée centrale du Mackenzie, du delta du Mackenzie et de l’archipel Arctique. Des parties s’étant montrées intéressées à acquérir des droits de prospection pétrolière, un appel d’offres a été lancé pour les terres désignées et il prendra fin le 2 juin 2015.

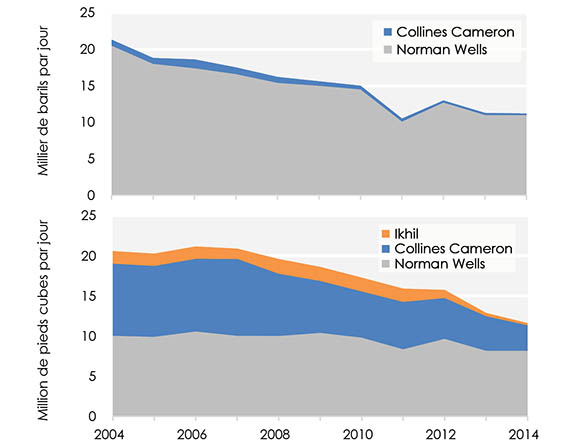

En juin, les T.N.-O. ont annoncé leur intention de revoir la réglementation sur la fracturation hydraulique héritée de l’Office et d’élaborer leurs propres exigences de dépôt. Cette réglementation guiderait la mise en valeur du pétrole brut dans la formation schisteuse de Canol. Comme l’indique la figure 22, la production pétrolière des T.N.-O. a diminué légèrement (0,6 %) en 2014. La production de gaz naturel des T.N.-O. a subi une baisse constante, totalisant 9,8 % pour l’année.

Figure 22 : Production pétrolière (haut) et gazière (bas) dans les T.N.-O.

Version texte du graphique

Source : Office

Description : Ces deux graphiques illustrent la production de gaz naturel dans les Territoires du Nord-Ouest de 2004 à 2014. Au cours de cette période de dix ans, la production de pétrole et de gaz naturel a baissé.

Possibilité de forages extracôtiers dans la mer de Beaufort

Imperial Oil Resources Ventures Ltd. et Chevron Canada ont toutes deux demandé à l’Office de rendre une décision anticipée sur la validité des méthodes qu’elles proposent pour atteindre le résultat visé par la politique sur le forage de puits de secours au cours d’une même saison. L’Office a accepté de tenir des instances techniques sur le forage de puits de secours au cours d’une même saison. Toutefois, en décembre 2014, Chevron s’est retirée de l’instance technique et a mis ses plans de forage de côté pour une période indéfinie, évoquant l’incertitude économique dans l’industrie pétrolière.

Solutions de rechange pour la production d’électricité

Bien que l’hydroélectricité représente à peu près la moitié de l’électricité produite dans le Nord, la production au diesel est utilisée pour les charges de pointe et les régions éloignées. En raison du coût élevé du diesel et de la livraison par camion, la production d’électricité dans le Nord est la plus coûteuse au Canada. La sécheresse survenue à l’été 2014 a fait baisser les niveaux du réservoir au barrage hydroélectrique Snare, ce qui augmentera sans doute le besoin de recourir à la production au diesel pendant une période de deux ans. Afin d’empêcher les prix les plus élevés au pays d’augmenter encore davantage, le gouvernement des T.N.-O. couvre le coût marginal prévu du diesel de 20 millions de dollars du service public local pour les deux prochaines années.

Ces coûts élevés expliquent en partie plusieurs signes observés en 2014 indiquant que les gouvernements du Yukon et des T.N.-O. font des plans à long terme pour diminuer leur recours à la production au diesel. Énergie Yukon intégrera de 5 à 10 MW de production éolienne à son plan énergétique et est en train de décider de l’emplacement du parc éolien, Tehcho ou le mont Sumanik. De son côté, la Northwest Territories Power Corporation (NTPC) planifie un projet pilote d’énergie solaire et de stockage d’électricité de 54 kW à Colville Lake. La NTPC a annoncé également qu’elle prévoit faire la promotion en 2015 d’un programme de facturation nette pour encourager l’utilisation d’énergie renouvelable.

Le GNL s’est aussi affermi comme solution de rechange. La NTPC apporte du GNL de Tilbury, en Colombie-Britannique, par camion pour remplacer la production d’électricité au diesel à Inuvik, et Énergie Yukon a obtenu l’autorisation de transporter du GNL par camion jusqu’à Whitehorse pour les mêmes raisons. Le succès de la conversion à Inuvik a incité la NTPC à envisager des remplacements de combustible semblables à Yellowknife et Fort Simpson. Énergie Yukon et la NTPC ont affirmé leur intention de tirer profit d’installations de liquéfaction plus proches que celle de Tilbury lorsqu’elles seront construites, ce qui devrait réduire davantage le prix payé par l’utilisateur final.

Figure 23 : Installation de stockage de GNL de la NTPC à Inuvik

Description de la photo

Source : NTPC

Description : Installation de stockage de GNL de la NTPC à Inuvik, dans les Territoires du Nord-Ouest

Annexe A.1 Liste des abréviations

Photos - En haut à gauche : Éclairage par une nuit brumeuse de la tour de l’horloge d’Halifax.

À droite : Arbres aux couleurs vives d’automne dans un parc.

En bas à gauche : Lignes électriques sur fond partiellement nuageux.

Annexe A.2 Sources de données

| Figure/Tableau | Source |

|---|---|

| Figure 1 | EIA |

| Figure 2 | Office |

| Figure 3 | Office |

| Figure 4 | PIRA, gouvernement de l’Alberta, calculs de l’Office |

| Figure 5 | Statistique Canada |

| Figure 6 | StatOil |

| Figure 7 | Butane-Propane News, Banque du Canada, calculs de l’Office |

| Figure 8 | Office |

| Figure 9 | JuneWarren-Nickles |

| Figure 10 | Divestco |

| Figure 11 | NGX, Canadian Enerdata |

| Figure 12 | Office |

| Figure 13 | Office |

| Figure 14 | Office |

| Tableau 1 | Diverses sources |

| Figure 15 | Canadian Natural Gas Focus (GLJ), Banque du Canada, Ressources naturelles Canada |

| Figure 16 | Office |

| Figure 17 | Association canadienne de l’énergie éolienne |

| Figure 18 | IESO |

| Figure 19 | gouvernement de l’Alberta, AESO |

| Figure 20 | Spectra Energy |

| Figure 21 | Statistique Canada, Hydro-Québec |

| Figure 22 | Office |

| Figure 23 | NTPC |

Poteau de ligne électrique à côté d’un vieil édifice dans le village historique d’Annapolis Royal, en Nouvelle-Écosse.

Poteau de ligne électrique à côté d’un vieil édifice dans le village historique d’Annapolis Royal, en Nouvelle-Écosse.

Annexe A.3 À propos du présent rapport

L’Office national de l’énergie est un organisme fédéral indépendant dont la raison d’être est de promouvoir la sûreté et la sécurité, la protection de l’environnement et l’efficience de l’infrastructure énergétique et des marchés de l’énergie dans l’intérêt public canadien, selon le mandat conféré par le Parlement au chapitre de la réglementation des pipelines, de la mise en valeur des ressources énergétiques et du commerce de l’énergie.

Les principales responsabilités de l’Office consistent à réglementer ce qui suit :

- la construction, l’exploitation et la cessation d’exploitation des oléoducs et gazoducs qui franchissent des frontières internationales ou des limites provinciales ou territoriales, de même que les droits et tarifs de transport pipelinier s’y rapportant;

- la construction et l’exploitation de lignes internationales de transport d’électricité et de lignes interprovinciales désignées;

- les importations de gaz naturel et les exportations de pétrole brut, de gaz naturel, de liquides de gaz naturel (LGN), de produits pétroliers raffinés et d’électricité.

L’Office a également des responsabilités de réglementation en ce qui concerne les activités d’exploration et de production pétrolières et gazières dans les régions pionnières non assujetties à des accords de gestion fédéraux-provinciaux conjoints. Ces responsabilités sont énoncées dans la Loi sur les opérations pétrolières au Canada et la Loi fédérale sur les hydrocarbures.

Pour ce qui est des exportations de pétrole et de gaz naturel, le rôle de l’Office consiste à déterminer si les volumes de pétrole et de gaz naturel à exporter excèdent les besoins raisonnablement prévisibles du Canada, eu égard aux perspectives liées aux découvertes de pétrole et de gaz au pays. L’Office surveille les marchés de l’énergie et évalue les besoins énergétiques du Canada et les perspectives liées aux découvertes de pétrole et de gaz naturel, en appui aux attributions qui lui sont conférées par la partie VI de la Loi sur l’Office national de l’énergie. Dans le cadre de sa surveillance régulière, il publie périodiquement des analyses de l’offre et de la demande et des marchés énergétiques. Ces évaluations traitent de nombreux aspects des marchés de l’énergie au Canada. Le présent rapport, Dynamique du marché de l’énergie au Canada : Revue de 2014, constitue une de ces analyses portant sur les éléments des marchés énergétiques canadiens et la manière dont ces éléments ont changé en 2014.

Quiconque souhaite utiliser le présent rapport dans une instance réglementaire devant l’Office peut le soumettre à cette fin, comme c’est le cas pour tout autre document public. En agissant ainsi, la partie en question fait sienne l’information déposée et pourrait devoir répondre à des questions sur celle-ci. Le présent rapport ne fournit aucune indication relativement à l’approbation ou au rejet d’une demande quelconque. L’Office étudie chaque demande en se fondant sur les documents qui sont versés au dossier de la preuve.

Photos : En haut : Phares éclairant la nuit dans une rue du district Beltline à Calgary.

En bas à gauche: Pont ferroviaire au-dessus de la rivière Ottawa.

En bas à droite: Coucher de soleil sur un lac gelé en plein hiver.

Note de fin de document

[1] Certaines statistiques annuelles citées dans le présent rapport comprennent des estimations pour un ou plusieurs mois de données en 2014.

- Date de modification :